Låna ut pengar privat & få avkastning genom P2P-lån

Vill du ha ett komplement till dina aktie & fondinvesteringar? Nyfiken på en ny investeringsmöjlighet?

Då bör du investera i Peer-To-Peer-lån idag!

På senare år har det kommit upp många olika plattformar där du som privatperson – kan investera i lån som tas av andra privatpersoner.

Dessa plattformar tillhandahåller en marknadsplats där du kan sätta in pengar som sprids ut bland många andra låntagare och dessa låntagare använder dina pengar för privat konsumtion.

Enkelt förklarat så kan du alltså investera i privatlån till privatpersoner, men det förekommer även möjligheter där du kan investera i mindre krediter (snabblån).

Äter höga mäklaravgifter upp vinsten på dina investeringar?

Spara över 5000 kr per år genom att välja rätt aktiemäklare.

Vad är peer to peer-lån?

Ett Peer-to-Peer-lån är ett lån som sker mellan två stycken privatpersoner.

De två personerna kommer överens om lånets summa och lånets ränta, men vanligast är att man använder sig utav företag som agerar mellanhand för att processen ska gå smidigt till som möjligt.

Exempel på dessa P2P-företag är Savelend, Lendify, och Brocc.

Dessa lån kan också kallas crowd lending, peer to peer lending och person till person-lån.

Låntagaren är ute efter att få en så låg ränta som möjligt och långivaren (kanske du?) är ute efter att få en så hög avkastning som möjligt.

Mellanhänderna som vi jämför på den här sidan hjälper till att matcha ihop två personer för att man ska få ett så bra avtal som möjligt, för att du ska få en så hög ränta på din investering som möjligt, och för att låntagaren ska få en så låg ränta som möjligt på sitt privatlån.

Vissa mellanhänder tar en liten avgift för att genomföra dessa avtal mellan dig som långivare, och motparten som vill ta lånet.

Den här sortens lån gör det nu möjligt att kunna investera för att få så hög avkastning som möjligt via 1-1 metoden istället för som hos bankerna där dem lånar ut krediter som dem faktiskt inte själv äger.

Avkastning

Savelend står ut emot dem andra med en högre snittavkastning för sina kunder, dels för att man erbjuder att investera i mindre konsumentkrediter med kortare löptid som därför kostar högre ränta för låntagaren, till skillnad ifrån exempelvis Lendify och Brocc som mer har fokus på större privatlån med lägre ränta.

Erbjuder man sina kunder att investera i krediter med högre ränta så får man givetvis en högre avkastning.

Här är det svårt att dra en fin linje ifall man vill erbjuda sina låntagare en låg ränta, eller långivarna en hög avkastning på sitt kapital.

Den förväntade avkastningen deklareras på företagens olika hemsidor, där man anger historisk snittavkastning sedan föregående år.

Nedan visar vi en tabell på historisk snittavkastning tagen ifrån företagens egna hemsidor.

| Företag | Historisk snittavkastning |

|---|---|

| Savelend | 7-9% |

| Lendify | 6% |

| Brocc (F.d. Sparlån) | 6% |

Översikt på plattformarna

Savelend

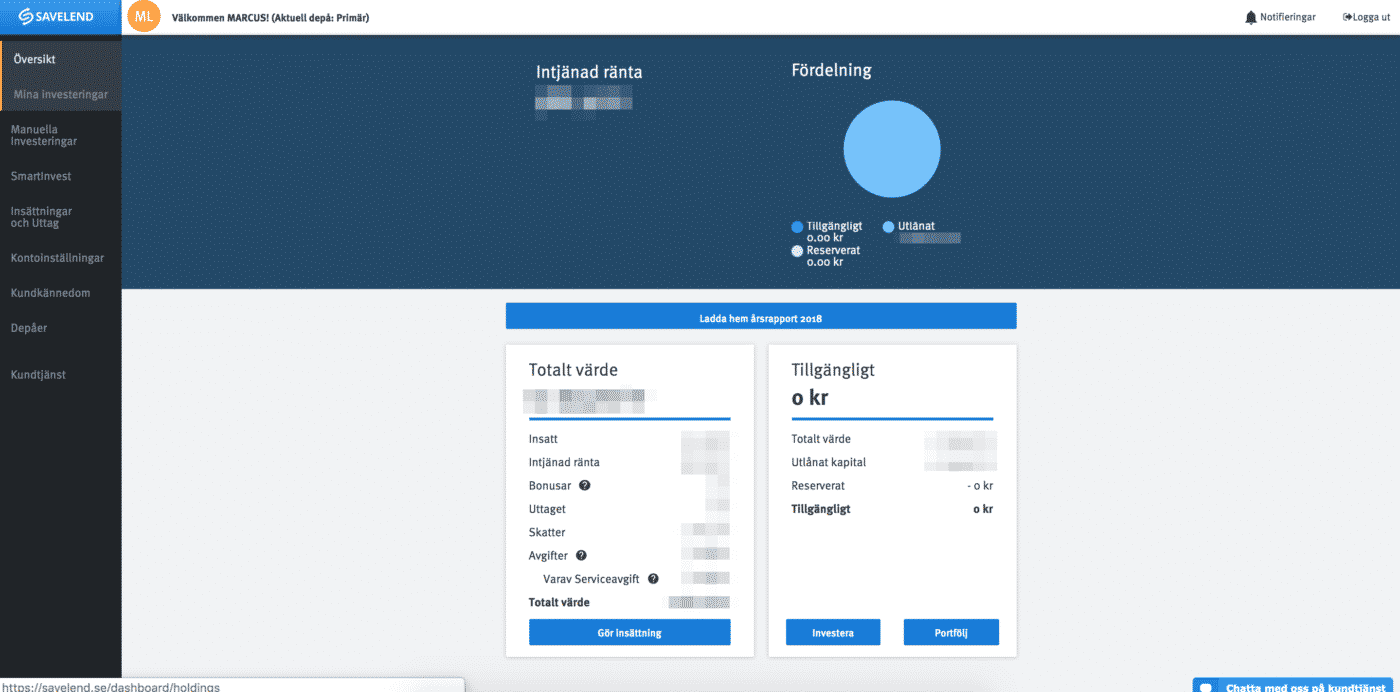

Savelend erbjuder en enkel layout som även är mobilanpassad, men som är rekommenderad att användas via en dator.

När man är inloggad möts man utav en överblick för:

- Hur mycket man tjänat in i ränta

- Ett cirkeldiagram som beskriver hur mycket man har utlånat kontra likvider

- Hur mycket skatt som är avdraget

- Hur mycket avgifter som du har betalat

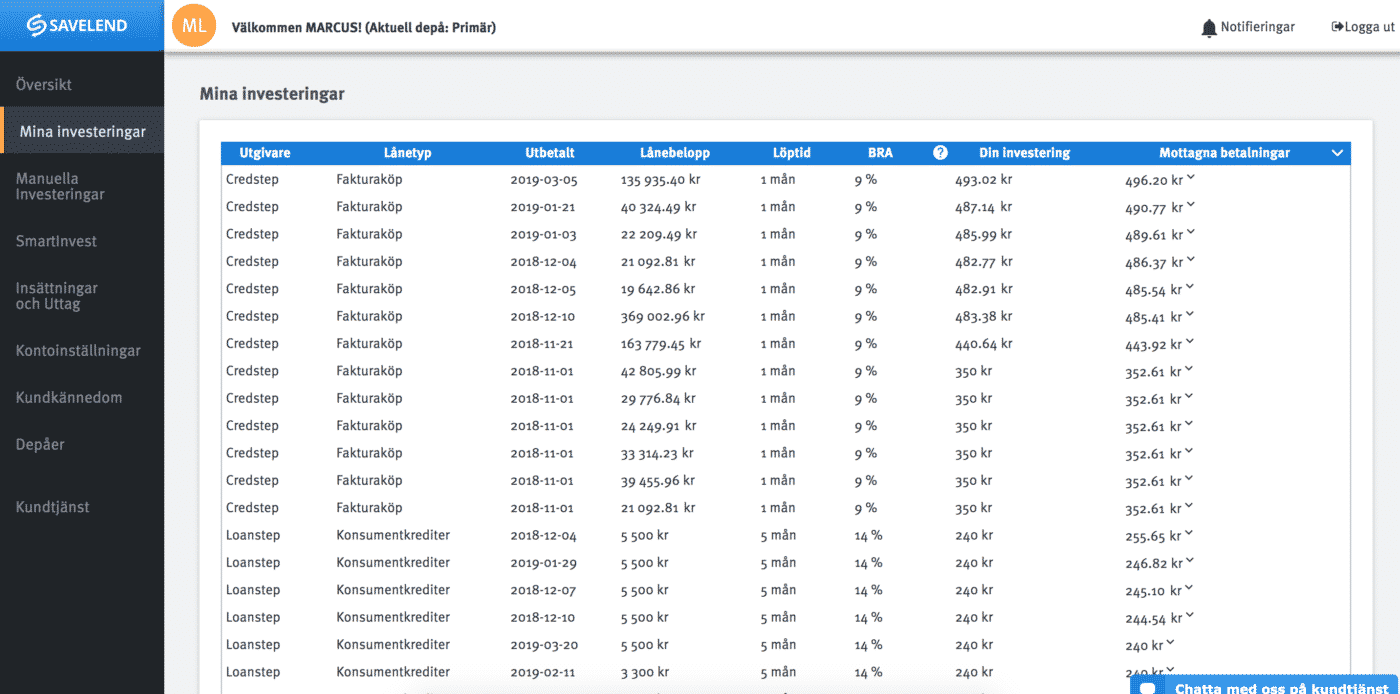

Under Mina Investeringar så kan du se exakt vad du har lånat ut till, och till vilken avkastning din investering beräknas uppnå.

Här ser du även ifall din investering har gått till ett konsumtionslån (via Loanstep), fakturaköp eller företagskrediter (som sker via Credstep).

Risker med att investera i P2P-lån

Som med alla investeringar så finns det alltid en risk, och den största risken när man investerar i den här typen utav lån är den så kallade kreditrisken.

Vad är en kreditrisk?

Kreditrisken när man investerar i P2P-lån betyder att långivaren tar en risk utifall att låntagaren inte har råd att tillbaka så mycket som den har lånat.

Majoriteten utav dessa plattformar har samarbeten med inkassobolag som tar över fordran ifall en låntagare inte får för sig att betala tillbaka lånet denne har tagit av dig.

Detta betyder att ett externt företag kommer skicka ut inkassobrev till låntagaren, där det kommer på inkassoavgifter och annat som gör att du får högre avkastning på din investering.

Hur stor är kreditrisken?

Kreditrisken baseras på hur pass kreditvärdig motparten är som du lånar ut pengar till.

Oftast så räknar mellanhanden ut hur stor risk du tar i din investering, och därför finns det vissa riskklasser som man visar upp innan du gör din investering hos dessa mellanhänder.

Normalt sett så brukar det vara en klassificering som går från A till F, som betygsätter hur pass kreditvärdig personen är som du ska låna ut pengar till.

Vilka fler risker finns?

De andra riskerna utöver kreditrisken är exempelvis:

- Plattformsrisken

Denna risk innebär att företaget bakom plattformen kan riskera att gå i konkurs. Men ifall detta händer så tappar du oftast bara potentialen att kunna fortsätta investera, därför att du äger nästan alltid skuldebrevet (detta beror på hur plattformen utövar utlåningen). - Marknadsrisken

Detta betyder att det finns en politisk risk, alltså ifall svenska regeringen skulle välja att förbjuda denna typ utav investeringar. Det finns ingen plan för detta i nuläget som det ser ut rent politiskt i Sverige. Ifall du vill undgå denna typ utav risk så bör du titta på att investera utanför Sverige. Det kan du göra igenom Savelend och även Mintos.

Öka avkastningen på dina investeringar på bar 5 minuter

Nischade aktiemäklare är vanligtvis mycket billigare än banker

Fördelar

Fördelen med att investera i ett sådant här typ av lån är att det inte bygger några skuldberg, och att du kan diversifiera din investering till skillnad från traditionella investeringar som i exempelvis aktier eller fonder.

Du själv väljer vilken risk du vill ta, exempelvis Hur hög ränta du vill ha, hur pass kreditvärdig motparten ska vara, du får även månatlig avkastning, oftast så kan du hoppa ur investeringen omgående.

- Enkelt att investera

- Förhållandevis stabil avkastning

- Lägre risk till skillnad från aktier

- Bygger inga skuldberg

- Månatlig avkastning vilket ger en bra ränta på ränta-effekt

- Automatisk rapportering till Skatteverket

Nackdelar

Nackdelen med en sådan här typ av investering är att du har en förhållandevis hög skatt, din avkastningspotential är förmodligen inte lika hög som i exempelvis aktier eller aktiefonder.

- Hög skatt (men den är avdragsgill ifall du förlorar pengar, läs mer nedan)

- Inte lika hög potentiell avkastning som aktier & fonder

- Finns inte så många svenska plattformar

Steg för steg, så gör du

- Registrering (2 minuter)

Du registrerar dig enkelt med Mobilt BankID på exempelvis Savelend. I vanliga fall enligt med bankers och finansinstituts reglering så kan du behöva svara på några frågor om exempelvis var dina pengar kommer ifrån (exempelvis, sparande, lön, pension, aktieutdelningar, eller liknande) - Sätt in pengar (1 minut)

Du sätter enkelt in pengar exempelvis genom Trustly eller via Bankgiro. Om du gör en överföring via Trustly har du oftast pengarna på ditt konto redo att investeras inom 1 minut. Om du behöver föra över pengar via Bankgiro så kan det ta 1-2 bankdagar innan du ser pengarna på ditt konto. - Börja investera (30 sekunder)

När du är registrerad och har gjort en insättning på ditt konto så är du nu redo för att investera.

Det absolut smidigaste är att skapa ett autoinvest-konto som de flesta aktörerna har, där du själv väljer vilken risknivå du vill ta på investeringen, sedan sköter plattformen automatiskt dina investeringar.

Här är det absolut bästa att sätta upp ett automatiskt månadssparande med hjälp av ett autogiro via din bank. - Få avkastning

Avkastningen kommer in på ditt konto månadsvis. Därför bör du ha tålamod efter du gjort din första investering och inte förvänta dig att pengarna har vuxit förrän efter första månaden.

Sedan är det bara luta dig tillbaka och se pengarna växa med tiden!

Serviceavgift hos Peer To Peer-företagen

Företagen som tillhandahåller en plattform för dig som vill låna ut pengar till privatpersoner tar självklart ut en serviceavgift.

Det är på detta sättet som företagen kan gå med vinst, och emellertid kunna utveckla plattformen till det bättre, för att du som långivare ska kunna få en högre avkastning på din investering.

Så här mycket ligger serviceavgiften på hos dem 3 större peer to peer-plattformarna:

| Företag | Serviceavgift |

|---|---|

| Savelend | 10% |

| Lendify | 1.5-5.5% |

| Brocc (F.d. Sparlån) | 1.8% |

Serviceavgiften dras av utifrån din låntagarränta. Avgiften dras bara när du får en avkastning.

För att räkna ut din nettoränta så tar du låntagarräntan minus din serviceavgift som du betalar.

Vad som utmärker sig här är att Savelend har den högsta avgiften, men detta förklarar sig i att dem har också högst ränta på sina konsumentkrediter, och kan därför ge sina långivare den högsta avkastningen.

Skatt på peer to peer-utlåning

När du lånar ut pengar till privatpersoner och får en avkastning på ditt kapital så behöver du betala vanlig reavinstskatt.

Skattesatsen är 30% på din vinst.

Ifall du gör en förlustaffär på din investering så är fördelen här att du kan kvitta förlusten mot dina vinster i deklarationen.

Fördelen skattemässigt med att låna ut pengar till privatpersoner via en plattform är att företaget skickar in underlaget till Skatteverket åt dig, och drar av skatten åt dig så du slipper rapportera detta själv i din deklaration.

Företagen som vi jämför ovanför gör alla detta automatiskt, alltså drar av din vinstskatt och betalar in detta åt dig.

Det fungerar precis på samma sätt som vinstskatten på ditt sparkonto hos din bank.

På grund utav komplexiteten utav denna investeringsprodukt så kommer den förmodligen ej att kunna beskattas som ett investeringssparkonto eller en kapitalförsäkring.

Summering

Vill du diversifiera din investeringsportfölj och få avkastning månadsvis istället för årsvis som på ett sparkonto, då är denna investering helt klart värd att prova på.

Nu är det ganska nytt att investera i peer to peer-lån, men vill du få en stabil avkastning år efter år (dock kanske inte den högsta!) så gör du helt rätt i att diversifiera din portfölj genom detta.

Vi svenskar har väldigt hög återbetalningsgrad när det gäller våra lån för konsumtion jämfört med andra länder i EU, så därför bör denna investeringstyp anses att vara väldigt trygg.

Historisk avkastning är ingen garanti för framtida avkastning

Förväntad avkastning som visas upp hos P2P-plattformarna är ingen garanti för att du ska få den avkastningen.

Tänk på att investeringar alltid medför en risk att förlora pengar.

Investera alltid pengar med sunt förnuft och pengar som du har råd att förlora. Det är ej rekommenderat att låna pengar för din investering.